De wereld draait op schulden en de centrale banken in de wereld zorgen ervoor dat de komende crisis er één wordt van ongekende proporties. Politici kijken niet verder dan hun neus lang is, en interesseren zich in het geheel niet voor de rampspoed die ons te wachten staat. Trouwens, de meeste mensen zal het ook een zorg zijn.

Donald Trump, juni 2016:

![]()

I’m the king of debt. I’m great with debt. Nobody knows debt better

than me. I’ve made a fortune by using debt, and if things don’t work

out I renegotiate the debt. I mean, that’s a smart thing, not a stupid

thing.

![]()

Vandaag de dag geeft niemand meer om schulden en tekorten.

Tot het te laat is.

De King Of Debt moet telkens weer opnieuw onderhandelen over een

verhoging van het schuldenplafond, en nu weer vóórdat de Amerikaanse

overheid in september geen geld meer heeft.

CNN, 12 mei 2019:

![]()

It’s one of those cartoonish anvil-over-head moments,” one senior GOP

congressional aide told CNN. “We all look around knowingly like ‘Man,

we’re about to get crushed by this,’ but nobody’s really sure how to

get out from underneath it right now.

![]()

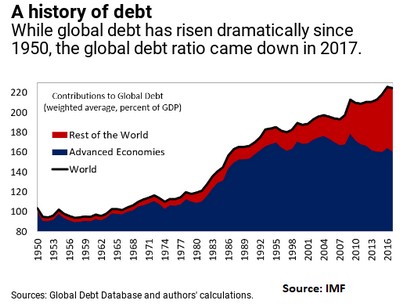

De totale schulden van landen

worden zó groot

dat de

rentetarieven niet kunnen stijgen tot hun evenwichtsniveau, aangezien

de hoeveelheid wereldwijde schuld niet aflosbaar is met hogere

tarieven, omdat dat de wereldeconomie en -markten ernstig zou destabiliseren.

De netto rentebetalingen van

grote schuldenplichtige regeringen

zouden pijlsnel omhoog gaan, begrotingstekorten zouden fors toenemen,

waardoor er fors bezuinigt moet worden, en/of grotere tekorten extra

gefinancierd moeten worden, (hoogstwaarschijnlijk) meer monetarisatie,

en hogere rentetarieven. En weer van voren af aan. De klassieke

repeterende schuldenspiraal. Hogere rentevoeten op lange termijn

zullen ook een echt "come-to-Jesus"-moment

in gang zetten wat betreft activawaarderingen.

De nervositeit van de markten ten opzichte van een dergelijk scenario

was duidelijk in het vierde kwartaal van 2018 toen de Amerikaanse

10-jaarsrente eind september doorbrak en de scherpe en snelle verkoop

van 20% in de S & P500 veroorzaakte, totdat de Fed gedwongen werd te

handelen. De afrekening in het vierde kwartaal, zij het tijdelijk, was

slechts een voorproefje voor de volledige maaltijd die onvermijdelijk

zal worden geserveerd.

We maken even een zijsprongetje om onze analyse van de huidige

Amerikaanse begrotingssituatie een beetje uit te diepen, tot we komen

bij het onderwerp van de wereldwijde obligatiemarkt die in een

zwart gat van negatieve rente

is gezogen.

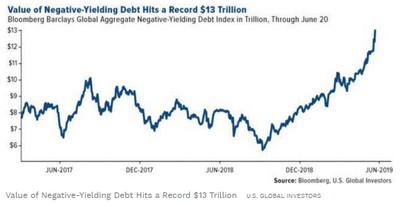

De totale omvang van negatief renderende schulden is nu rond de

$13.000 miljard dollar, inclusief de staatsobligaties in Japan, Zwitzerland, Duitsland,

Frankrijk en Nederland, en zelfs bij wat opkomende markten. Alle

euro bonds van de Tsjechische republiek,

bijvoorbeeld, worden nu verhandeld met negatieve yields.

Verbazingwekkend.

Hoewel alle verhandelbare schuld van meer dan $ 16.000 miljard de

Amerikaanse overheid nog steeds met een positief rendement wordt

verhandeld, duwen de kosten voor het afdekken van het valutarisico

voor buitenlandse kopers de effectieve opbrengst in negatief terrein.

Hoewel alle verhandelbare schuld van meer dan $ 16.000 miljard de

Amerikaanse overheid nog steeds met een positief rendement wordt

verhandeld, duwen de kosten voor het afdekken van het valutarisico

voor buitenlandse kopers de effectieve opbrengst in negatief terrein.

Financial Times, 17 april:

![]()

Hedged European investors now earn a roughly minus-0.5 per cent yield

on a 10-year US Treasury on a three-month rolling basis, according to

Bloomberg data, compared to an unhedged yield of 2.58 per cent. Hedged

Japanese investors earn minus -0.3 per cent.

![]()

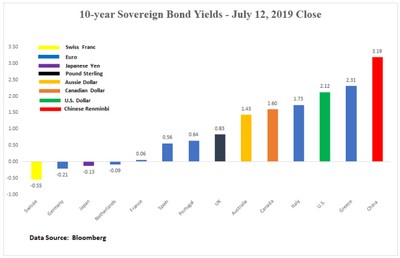

De stijgende kosten van valutadekking hebben veel Europese beleggers

gedwongen om de VS vaarwel te zeggen en op zoek te gaan naar

rendementen in de periferie van de eurozone en obligaties uit

Oost-Europese opkomende markten, terwijl zij daarnaast meer ongedekt

valutarisico in hun portefeuilles op te nemen.

De Italiaanse 10-jaars obligatierendementen worden nu 30 basispunten

door de Amerikaanse 10-jaarsrendementen verhandeld. We hadden nooit

gedacht dat we dit zouden meemaken. Ja, we weten het, verschillende

valuta, rentepariteit, bla, bla, bla. Denkt u echt dat het risico van

een andere existentiële

crisis in de eurozone

in de

komende tien jaar zó laag is? En dat beleidsmakers in de eurozone meer

vuurkracht hebben om de volgende crisis te bestrijden, die

hoogstwaarschijnlijk door de politiek wordt veroorzaakt?

De toename van niet-afgedekte valutaposities in wereldwijde

obligatieportefeuilles verhoogt ook significant het risico van een

volatiliteitspiek in wereldwijde kapitaalstromen en de valutamarkten.

Denk aan de

Tequilla-,

Aziatische-

en

Russische

crises van de late

jaren negentig.

Bovendien, als de run naar sub-zero procent doorgaat, zullen sommige

van deze "overheidsleners" - waarbij we zelfs de VS niet uitsluiten -

ervan overtuigd raken dat ze een nieuwe bron van inkomsten hebben

gevonden om financiële losbandigheid te financieren. Genereer meer

inkomsten door grotere begrotingstekortente laten ontstaan om de

expansie van negatief renderende schulden te versnellen.

Het is geweldig dat uw schuldeisers u betalen om van hen te lenen?

Bloomberg, 13 juli jl.:

![]()

In Germany, 85% of the government bond market is underwater. That

means investors effectively pay the German government 0.2% for the

privilege of buying its benchmark bonds; the government keeps 2 euros

for every 1,000 euros borrowed over a period of 10 years.

![]()

Misschien is dit wel het genieuze van de Trump-administratie en de

reden waarom steeds weer wordt ingehakt op voorzitter Powell van de

Federal Reserve? Het begrotingstekort oppompen met de hoop

inkomsten te genereren op straks negatief renderende schulden.

Net als we denken dat de absurditeit heeft bereikt in deze

Bizarro-wereld en dito tijden

waarin we nu leven, is er nog een andere Bizarro-dimensie om het

volgende hoofdstuk te schrijven. Serieus, de wereld is wat dit alles

betreft niet zo moeilijk te begrijpen. Het meta-verhaal van de markten

is dat we nu leven in een wereld met een aantal ernstige

tekortkomingen in belangrijke grote beleggingscategorieën.

De wereldwijde centrale banken hebben gezorgd voor een tekort aan

zogenaamde "risicovrije" en hoogwaardige vastrentende activa doort hun

massale aankopen van activa over de jaren heen, waardoor de

belangrijkste benchmarkrentetarieven officieel zijn onderdrukt. De

financiële repressie die momenteel plaatsvindt op de wereldmarkten

doet Noord-Korea er uitzien als Woodstock, 1969. Bedrijven profiteren

al jaren van de lage rentes door hun eigen aandelen te lenen en terug

te kopen, waardoor een relatief tekort aan publiek te verhandelen

aandelen ontstaat.

Mevrouw Watanabe, de harde

werkers, eigenlijk iedereen behalve de elite, ontvangen nu nul procent

(of iets wat daar in de buurt zit) op hun (spaar)rekeningen, en hebben

te kampen met een tekort aan inkomsten uit relatief veilige activa. Ze

worden gedwongen tot risicovolle beleggingen, zoals aandelen en

100-jaar oude Argentijnse obligaties, om hun boodschappen te kunnen

betalen en de huur te voldoen. Meer vraag naar risico, hoewel onder

dwang, en minder aanbod van activa dat te koop is.

Je hoeft geen raketgeleerde te zijn om te zien dat de prijzen dan (fors)

omhoog gaan.... tot het moment daar is dat blijkt dat

zwaartekracht geen nepnieuws

is.

Bovendien zijn veel van deze historisch conservatieve beleggers, zoals

mevrouw Watanable en gepensioneerden, genoodzaakt om te bezuinigen op

hun consumptie om meer te sparen en hun pensioenterugval teniet te

doen, wat grosso modo de economische groei vertraagt, wat in feite

contraproductief is met de eigenlijke beleidsdoelstellingen van bewust

laaggehouden rentetarieven.

Aangemoedigd door politici zijn inmiddels investeerders ook nog

massaal eigenaar geworden van eengezinswoningen, die ze vervolgens in

de markt zetten voor verhuur, waardoor de aanbodcurve van de bestaande

huizen fors omlaag gaat. Dit heeft (maar dat wist de politiek van

tevoren) de prijzen opgedreven en ertoe geleid dat er een tekort aan

instap- en middenklasse eengezinswoningen voor jonge gezinnen is

ontstaan. De kosten van het bouwen van nieuwe huizen zijn ook

omhooggeschoten vanwege tekorten aan bebouwbare grond,

bouwwerkzaamheden en toegenomen winsten van projectontwikkelaars en

bouwbedrijven.

Hogere prijzen, lagere volumes - een klassieke negatieve aanbodcrisis.

Dat dit dramatisch gaat eindigen, is een gegeven. We zouden willen dat

we de exacte datum konden vaststellen waarop het kaartenhuis

ineenstort. Wel denken wij dat het veel dichterbij is dan de meeste

politici en beleidsmakers denken. In combinatie met sociale onrust,

internationale spanningen op militair gebied en handelsoorlogen is er

een explosieve mix ontstaan.

Zorg dan - als het zover is - dat u er op voorbereid bent.