Gisteren sloot de Dow Jones Industrial Average 258 punten hoger, maar de opbrengst van de 10-jaars Amerikaanse Treasury daalde onder 1,50 procent. In een normale markt, als aandelenkoersen stijgen, betekent dit dat er vertrouwen is in het traject van economische groei in de VS. Wanneer de rente op Amerikaanse staatsobligaties instort, betekent dit dat er geen vertrouwen is in duurzame groei in de economie. U kunt dus goed zien waarom de marktactiviteit van gisteren een ernstige tegenstelling van normen is.

Wij zijn van mening dat de Treasury-markt nu al verdisconteert (vooruitkijkt

en rekening houdt met) hoe de volgende recessie eruit zal zien vanwege

beperkingen aan hoeveel fiscale uitgaven de federale overheid kan

inzetten.

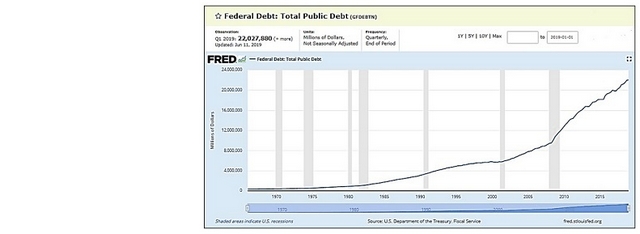

Om te begrijpen hoe ongekend hoog het huidige bedrag van de

Amerikaanse nationale schuld is, moeten we enkele historische cijfers

hebben. Bij het begin van het Bill Clinton-presidentschap in januari

1993 bedroeg de Amerikaanse staatsschuld $ 4 biljoen (ofwel

vierduizend miljard dollar).

Op dat moment waren de Verenigde Staten meer dan twee eeuwen oud; het

had de revolutieoorlog, de burgeroorlog, de wereldoorlogen I en II en

de oorlog in Vietnam gefinancierd. Het land had ook de grootste

economische ineenstorting in zijn geschiedenis doorgemaakt, de Grote

Depressie, waarvoor een groot aantal fiscale uitgavenprogramma's nodig

was.

Het duurde dus meer dan twee eeuwen voordat de Amerikaanse

staatsschuld $ 4 biljoen bereikte, maar in slechts de afgelopen 26

jaar is de nationale schuld van de VS met $ 18,5 biljoen gegroeid tot

een totaal van $ 22,5 biljoen vandaag de dag. In de afgelopen twee en

een half jaar, sinds president Donald Trump aantrad, is de

staatsschuld met 2,5 biljoen dollar toegenomen.

Je zou denken dat als de staatsschuld omhoogschiet, minstens een deel

van die toename ten goede zou komen van de gemiddelde Amerikaan. In

plaats daarvan heeft de staatsschuld van de VS hetzelfde traject

afgelegd als de inkomens- en rijkdomongelijkheid in de Verenigde

Staten - beide hebben ongekende niveaus bereikt.

President Bill Clinton lacht zich de ballen uit de broek bij het

tekenen van de Repeal of the Glass-Steagall Act, op 12 november 1999.

Het land heeft deze puinhoop aan de Wall Street-vriendelijke

administratie van Bill Clinton te danken. Hij creëerde het kop-wij-winnen,

munt-u-verliest financieel systeem waarmee Wall Street straffeloos

burgers een poot uit kon trekken, sinds 12 november 1999 - de dag dat

Clinton de Gramm-Leach-Bliley Act ondertekende die de Glass-Steagall

Act introk.

Clinton heeft een verklaring uitgegeven over de ondertekening van de

wet Gramm-Leach-Bliley, waarin staat dat de wetgeving "meer innovatie

en concurrentie in de financiële dienstverlening" zou stimuleren.

Vandaag de dag hebben slechts vijf Wall Street-banken de meerderheid

van de activa en deposito's onder controle van de meer dan 5.000

banken en spaarinstanties die tegenwoordig in de VS bestaan. Dezelfde

Wall Street-banken mogen 20% of meer in rekening brengen bij

creditcards van consumenten, terwijl ze 2% of minder betalen aan hun

spaarders. Simpel gezegd, Clinton tekende het contract voor een enorm

systeem voor vermogensoverdracht in Amerika.

Clinton zei ook het volgende bij de ondertekening van de wetgeving (vertaling-red.):

“De Gramm-Leach-Bliley Act brengt de belangrijkste wetgevende

wijzigingen in de structuur van het Amerikaanse financiële systeem aan

sinds de jaren 1930. Financiële dienstverleners worden gemachtigd om

een breed scala aan financiële activiteiten uit te oefenen, waardoor

ze de vrijheid hebben om te innoveren in de nieuwe economie. De wet

trekt bepalingen van de Glass-Steagall Act in die sinds de Grote

Depressie de banden tussen banken en effectenbedrijven hebben beperkt.

Het wijzigt ook de Bank Holding Company Act om beperkingen op banden

tussen banken en verzekeringsmaatschappijen op te heffen. Het verleent

banken aanzienlijke nieuwe bevoegdheden om de meeste nieuw

goedgekeurde activiteiten via financiële dochterondernemingen uit te

voeren. Het wegnemen van belemmeringen voor concurrentie zal de

stabiliteit van ons systeem voor financiële diensten verbeteren.”

De Glass-Steagall Act had het Amerikaanse financiële systeem 66 jaar

veilig gehouden. Het duurde slechts negen jaar na de intrekking door

Clinton dat Wall Street druk bezig was om zijn eigen zakken te vullen

met vele miljarden dollars, de Amerikaanse economie op te blazen en

vervolgens een verbazingwekkende en

geheime $ 29 biljoen (!) aan leningen onder de

marktrente te krijgen van de Federal Reserve om

zichzelf te redden (en verrijken). Zelfs de insolvente Citigroup werd

gereanimeerd met $ 2,5 biljoen aan geheime, cumulatieve leningen van

de Fed, hoewel de Fed geen leningen aan insolvente instellingen mag

verstrekken. Ook in de VS geldt, net als in Nederland en de EU, dat de

wet alleen geldt voor het gepeupel, het plebs, en beslist niet voor

banken, politici en grootverdieners.

Door Wall Street in staat te stellen geld aan te trekken door federaal

verzekerde deposito's aan te bieden en vervolgens deze deposito's te

gebruiken om te speculeren/gokken voor eigen gewin - wat zijn vruchten

afwerpen in de vorm van obscene compensaties voor de minions op Wall

Street - heeft de Gramm-Leach-Bliley Act de Titanic van

rijkdomongelijkheid in de Verenigde Staten te water gelaten.

Dit alles maakt de presidentsverkiezingen van 2020 tot een kritiek

moment voor de VS. Het kiezen van een persoon die niet de diepgaande

kennis heeft van hoe Wall Street en de intrekking van de Glass-Steagall

Act een permanente, onontkoombare plutocratie in Amerika hebben

gecreëerd, zal de definitieve nekslag zijn voor dit land.