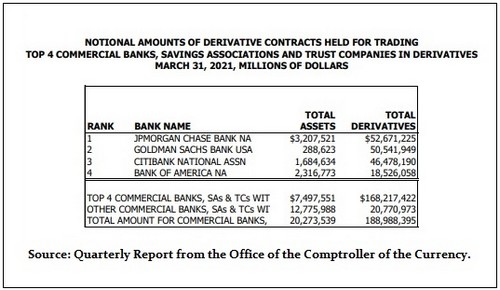

Het Amerikaanse bancaire systeem zit opgezadeld met een nachtmerrie van $ 168 biljoen. U leest het goed: 168 duizend miljard dollar. Het wordt genegeerd in een schriftelijke getuigenis voor de hoorzitting van een financiële commissie van de Amerikaanse Senaat.

Risicovolle derivatenweddenschappen die door de megabanken van Wall

Street werden gedaan en die werden overgeheveld naar onvoldoende

gekapitaliseerde tegenpartijen, vormden de kern van de ineenstorting

van het Amerikaanse financiële systeem in 2008. Die ineenstorting

zorgde ervoor dat miljoenen Amerikanen zonder werk kwamen te zitten,

wat leidde tot miljoenen gezinnen en getraumatiseerde kinderen die

door huisuitzetting hun huis kwijtraken.

De ceo's van de banken kregen hun miljoenen-dollar-bonussen van de

bailout-operaties die werden opgehoest door de belastingbetalers en de

Federal Reserve sluisde gedurende een periode van 31 maanden in het

geheim 29 biljoen dollar naar de failliete handelshuizen van Wall

Street om hen en hun tegenpartijen in buitenlandse derivaten te

ondersteunen.

De grootbanken van Wall Street hebben die derivaten-doomsday-machine

vandaag de dag herbouwd - een monster van $ 168 biljoen (u leest het

goed: $ 168.000.000.000.000!) geconcentreerd in vier megabanken op

Wall Street. Maar terwijl we tientallen pagina's met schriftelijke

getuigenissen doorlezen die zijn ingediend door getuigen voor de

hoorzitting van de Amerikaanse Senate Banking Committee die

vandaag gehouden wordt, kwam het woord "derivaten" er niet één keer

in voor.

Om 10:00 uur lokale tijd is de Amerikaanse Senaatscommissie voor het

bankwezen die hoorzitting met de titel "Oversight of Regulators: Does

our Financial System Work for Everyone?" begonnen. Dit is duidelijk

een onzinnige vraag ("Toezicht op toezichthouders: werkt ons

financiële systeem voor iedereen?") waarop elke Amerikaan die al sinds

2008 - door het beleid van de Fed en politici - niet meer een normaal

bestaan leidt, pijnlijk genoeg het antwoord weet.

De lijst van getuigen die vandaag moeten getuigen bevat met name

niet Gary Gensler, de voorzitter van de Securities and Exchange

Commission (SEC), die medebevoegdheid heeft om toezicht te houden

op de derivatenmarkt. Het omvat ook niemand van de Commodity

Futures Trading Commission (CFTC), die de andere co-autoriteit

heeft om toezicht te houden op de derivatenmarkt. De getuigenlijst

bevat ook niet Randal Quarles, de vice-voorzitter van de Federal

Reserve, die het mandaat heeft om toezicht te houden op deze

megabanken op Wall Street en die moet voorkómen dat ze zichzelf

opnieuw opblazen en wéér een geheime bailout-operatie van de Federal

Reserve vereisen.

De getuigen die werden opgeroepen om te getuigen tijdens de

hoorzitting van vandaag zijn: Todd Harper, voorzitter van de

National Credit Union Administration; Jelena McWilliams,

voorzitter van de Federal Deposit Insurance Corporation (FDIC);

en Michael Hsu, waarnemend controleur van het Office of the

Comptroller of the Currency.

SEC-voorzitter Gensler hield op 21 juli een toespraak waarin hij

uitlegde dat 11 jaar nadat de Dodd-Frank financiële

hervormingswetgeving in 2010 tijdens de regering-Obama werd aangenomen,

de definitieve regels om de derivaten (swaps) te reguleren, nog steeds

niet volledig zijn geïmplementeerd. Hij legde ook uit hoe het toezicht

op derivaten is gesplitst, en hij zei hierover het volgende:

"Toen het Congres besloot hervormingen door te voeren op de algemene

swapmarkt, hebben ze de SEC de bevoegdheid over op beveiliging

gebaseerde swaps toegewezen. Ze hebben het grootste deel van de

swapmarkt - inclusief rente-, energie-, landbouw- en andere op

grondstoffen gebaseerde swaps - toegewezen aan ons zusteragentschap,

de Commodity Futures Trading Commission...".

Er is iets wat Gensler niet noemt in zijn toespraak. De Dodd-Frank-wetgeving

voorzag namelijk niet dat derivaten bij de federaal verzekerde,

deposito-nemende commerciële banken van Amerika zouden blijven.

Dodd-Frank bevatte wat de "push-out-regel" werd genoemd, waarbij de

derivaten zouden verhuizen van federaal verzekerde banken naar andere

eenheden van de betreffende bankholding die in geval van insolventie

zou kunnen worden afgebouwd zonder een bailout van de belastingbetaler.

Er is iets wat Gensler niet noemt in zijn toespraak. De Dodd-Frank-wetgeving

voorzag namelijk niet dat derivaten bij de federaal verzekerde,

deposito-nemende commerciële banken van Amerika zouden blijven.

Dodd-Frank bevatte wat de "push-out-regel" werd genoemd, waarbij de

derivaten zouden verhuizen van federaal verzekerde banken naar andere

eenheden van de betreffende bankholding die in geval van insolventie

zou kunnen worden afgebouwd zonder een bailout van de belastingbetaler.

Maar Citigroup, de ontvanger van de grootste financiële steun van de

belastingbetaler en Federal Reserve tijdens de crisis van 2008,

gebruikte zijn lobbyisten om in december 2014 de intrekking van dat

deel van Dodd-Frank af te dwingen. Als u dus het meest recente

kwartaalrapport over handel en derivaten van het Office of the

Comptroller of the Currency er bij pakt (en dat hebben wij gedaan),

dan leest u per 31 maart 2021 de volgende stand van zaken: "De vier

banken met de meeste derivatenactiviteit hebben 89,0 procent van alle

bankderivaten in handen...".

Die vier banken zijn niet de investeringsbankeenheden van de

megabanken van Wall Street. Het zijn de federaal verzekerde, door de

belastingbetaler gesteunde commerciële bankeenheden van deze Wall

Street-reuzen. Volgens bovenstaande grafiek zitten JPMorgan Chase Bank,

Goldman Sachs Bank USA, Citibank NA (de federaal verzekerde eenheid

van Citigroup) en Bank of America op een totaal nominaal (waarde

zonder rente of kosten) van $ 168 biljoen aan derivaten of

89 procent van de $ 189 biljoen bij alle banken.

Dit is een enorm geconcentreerd systeemrisico op steroïden en verdient

een onmiddellijke, afzonderlijke hoorzitting door de Senaatscommissie

voor het bankwezen.

Als u beter wilt begrijpen waarom het Amerikaanse Congres niet heeft

ingegrepen sinds Citigroup en zijn lobbyisten de "push-out-regel" in

2014 hebben omvergeworpen, raden we u aan de toespraak van de Senaat

te bekijken die werd gehouden door senator Elizabeth Warren op het

moment dat Citigroup dit deed in 2014 (Zie video hieronder.)

![]() [Alle links, bronnen,

documenten en meer informatie uitsluitend voor abonnee's]

[Alle links, bronnen,

documenten en meer informatie uitsluitend voor abonnee's]

[3 augustus 2021]

Afdrukken

Doorsturen