FDIC accepteert bod van JPMorgan Chase Bank om

First Republic Bank te kopen

Het wordt steeds duidelijker dat de recente gebeurtenissen in de

banksector niet toevallig zijn, maar systemisch van aard en dat er nog

meer gaat komen. Een uitvoerig artikel (uit ons recentste

weekendmagazine) over alweer een bank in de problemen: het Amerikaanse

First Republic - dat naar verluidt door JP Morgan Chase mag worden

overgenomen. Plus aan het eind informatie over waarom het voor

beleggers van belang is verklaringen van beursgenoteerde bedrijven

goed te lezen.

Allereerst de actualiteit.

Fox Business meldt het

volgende: "De [Amerikaanse] Federal Deposit Insurance Corporation

(FDIC) heeft een bod van JPMorgan Chase Bank geaccepteerd om alle

deposito's van First Republic Bank over te nemen, zo maakte het

California Department of Financial Protection and Innovation (DFPI)

maandagochtend vroeg bekend."

Dan nu het artikel uit ons

weekendmagazine:

De bankencrisis die begon met de ineenstorting van de Silicon Valley

Bank in maart, is in de Verenigde Staten weer opgedoken. Deze keer

ligt de focus op de First Republic Bank, een kleine instelling voor

vermogensbeheer in San Francisco, wiens klanten massaal hun deposito's

hebben opgenomen.

De Volkskrant meldde

gisteren het volgende::

"De Amerikaanse overheid heeft verschillende financiële instellingen

gevraagd om dit weekend een overnamebod te doen op de noodlijdende

First Republic Bank, meldt een bron aan persbureau AFP. Mogelijk zijn

vier partijen geïnteresseerd."

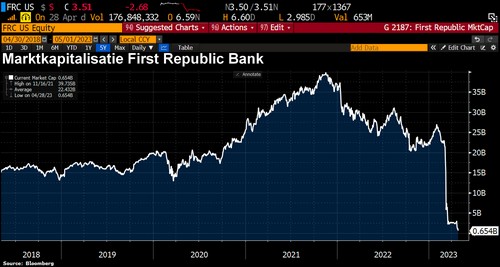

First Republic verkeert in een crisis – in de kleine twee maanden

sinds het faillissement van Silicon Valley Bank (SVB) heeft het moeite

gehad om een eigen bankrun af te weren. Bezitters van onverzekerde

spaargelden, die aan het begin van het jaar meer dan tweederde van de

depositobasis van de bank vormden, begonnen massaal te vluchten na het

faillissement van SVB en het bedrijf heeft drastische maatregelen

moeten nemen om het hoofd boven water te houden. Het leende miljarden

van JP Morgan Chase (over haar topman jamie Dimon zometeen meer), de

Federal Home Loan Banks en de Federal Reserve, terwijl het een

deposito-injectie van $ 30 miljard ontving van een consortium van

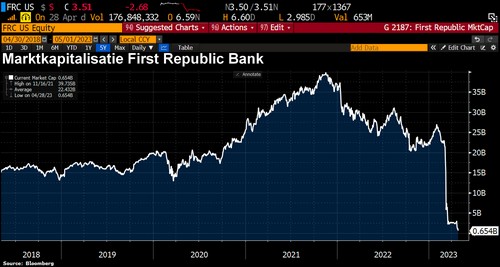

grote Amerikaanse banken. De waardering van het bedrijf is de

afgelopen twee maanden met maar liefst 97% gedaald en alleen al de

afgelopen week met 75%. Bij de conference-call van de bank

afgelopen week weigerde het management vragen te beantwoorden.

Als we ratings mogen weggeven dan krijgt First Republic Bank een A+

(de hoogste notering) voor arrogantie en een F (de laagste) voor haar

vermogen om de spaargelden van haar klanten vast te houden, ondanks al

dat onophoudelijke gepraat van de Bank over hoe loyaal ze zijn.

De A+ voor arrogantie krijgen ze voor de weigering van de bank om ook

maar één vraag van verslaggevers of bankanalisten te beantwoorden

tijdens conference call van de eerste kwartaalcijfers. De telefonische

meeting begon om 16.30 uur (lokale tijd) en duurde ongeveer 12 minuten.

Het was huilen met de pet op.

Als we ratings mogen weggeven dan krijgt First Republic Bank een A+

(de hoogste notering) voor arrogantie en een F (de laagste) voor haar

vermogen om de spaargelden van haar klanten vast te houden, ondanks al

dat onophoudelijke gepraat van de Bank over hoe loyaal ze zijn.

De A+ voor arrogantie krijgen ze voor de weigering van de bank om ook

maar één vraag van verslaggevers of bankanalisten te beantwoorden

tijdens conference call van de eerste kwartaalcijfers. De telefonische

meeting begon om 16.30 uur (lokale tijd) en duurde ongeveer 12 minuten.

Het was huilen met de pet op.

Er was bijvoorbeeld veel moeite gedaan om

het bedrag aan spaargelden dat

de bank aan het einde van het eerste kwartaal nog beschikbaar had, op

te leuken, wat nodig is als iemand het verhaal wil geloven dat het

gedurende het kwartaal "97% van de klantrelaties heeft behouden".

(De relaties kunnen er inderdaad op de een of andere manier nog steeds

zijn, maar de spaargelden zijn uit het raam gevlogen.)

En dan over JP Morgan-topman Dimon, die onder vernietigende negatieve

publiciteit is gekomen vanwege de vele jaren dat de bank voorzag in de

contante uitbetalingsbehoeften van kindersekshandelaar Jeffrey

Epstein. Hij had een dringende reden om het onderwerp van de steun aan

First Republic te willen veranderen, dus volgde er een mainstream

media-blitz rond zijn rol als redder van het zinkende karkas van deze

veel kleinere bank - die zijn eigen twijfelachtige onderscheiding

heeft als de bank die het zwijggeld naar pornoster Stormy Daniels

heeft overgemaakt van Trump-advocaat Michael Cohen. Wie wil weten hoe

breeduit Dimon's "redding" van First Republic Bank door de Amerikaanse

mainstream media is gerapporteerd, verwijzen wij naar

deze link. Alleen iemand die

geen internet heeft of in coma lag, hoorde niet dat Jamie Dimon de

First Republic Bank te hulp schoot.

Maar al op dinsdag 28 maart, tijdens een hoorzitting van het Senate

Banking Committee, werd duidelijk dat toen First Republic er eindelijk

in slaagde het publiek op de hoogte te brengen van de ernst van de

benarde situatie (wat het uiteindelijk deed tijdens dat 12 minuten

durend telefoongesprek)- waar niemand vragen over stelde), zou het

nieuws verwoestend uitpakken voor de bank.

Tijdens de Senate Banking-hoorzitting legde de vicevoorzitter voor

toezicht bij de Federal Reserve, Michael Barr, uit hoe snel deposito's

van een bank kunnen verdampen in het nieuwe digitale tijdperk, vooral

wanneer tientallen miljarden dollars van die spaargelden de FDIC-verzekeringslimiet

van $ 250.000 per deposant, per bank overschrijden. Barr vertelde de

senatoren dat in het geval van Silicon Valley Bank $ 42 miljard aan

spaargelden op donderdag 9 maart bij de bank wag weggevloeid en dat

bankklanten $ 100 miljard meer in de wachtrij hadden geplaatst om de

volgende dag weg te halen. Silicon Valley Bank had niet voldoende

onderpand om bij de Federal Reserve te plaatsen om geld te lenen om

die $ 100 miljard aan opnames te dekken, dus werd de bank op 10 maart

onder curatele gesteld door de FDIC.

Amerikanen brengen hun geld onder bij federaal verzekerde banken omdat

ze veiligheid willen; omdat ze de gemoedsrust willen te weten dat hun

stortingen beschermd zullen zijn, ongeacht wat er op een bepaalde dag

in het Wall Street-casino gebeurt. In die geest was Jamie Dimon van JP

Morgan de slechtst mogelijke keuze om de redding van First Republic

Bank te leiden, aangezien hij de personificatie is van wat er gebeurt

als een traderscasino de grootste federaal verzekerde bank in Amerika

mag bezitten. Onder de ambtstermijn van Dimon aan het roer van

JPMorgan Chase is het beschuldigd van het verliezen van $ 6,2 miljard

aan geld van spaargeldhouders door te gokken in derivaten in Londen;

de handelaren in edele metalen van JPMorgan Chase zijn aangeklaagd op

grond van RICO – het statuut dat wordt gebruikt om de maffia te

vervolgen; het concern heeft een ongekende vijf gerechtelijke

aanklachten ontvangen van het Amerikaanse ministerie van Justitie,

waaronder hulp en medeplichtigheid aan het grootste Ponzi-plan in de

geschiedenis (door Bernie Madoff), en ga zo maar door.

Maar Jamie Dimon heeft een legioen public relations-bedienden die zijn

imago als dat van een titaan van Wall Street-wijsheid vormgeven en hij

is duidelijk high geworden van zijn eigen p.r.club. Dus haalde Dimon

drie andere megabanken op Wall Street over om zich bij zijn bank aan

te sluiten en op 16 maart

elk $ 5 miljard aan onverzekerde deposito's

in First Republic Bank te storten. Die banken waren Bank of America,

Citigroup en Wells Fargo. Bovendien stortten Morgan Stanley en Goldman

Sachs elk $ 2,5 miljard; terwijl BNY Mellon, State Street, PNC Bank,

Truist en US Bank elk $ 1 miljard, waardoor de totale injectie op $ 30

miljard uitkwam.

Bovendien had JPMorgan Chase volgens First Republic ook een

kredietlijn aan de bank verstrekt. Meerdere mainstream mediakanalen

meldden ook dat JPMorgan Chase en Lazard adviseurs waren van First

Republic Bank over haar toekomstige opties. (Zie

hier en

hier.)

Begin vorige week kelderde de aandelenkoers van First Republic nog

eens 49% en sloot die dag op een historisch dieptepunt van $ 8,10. Als

reactie hierop meldt CNBC dat er een plan in de maak was om te

proberen de 11 banken die de $ 30 miljard aan tijdelijke deposito's

naar First Republic hebben gesluisd, over te halen om dat om te zetten

in een aandelenbelang. Serieus? Wat is hier in vredesnaam aan de hand

en waarom pakten de aandeelhouders van deze banken geen hooivorken uit

de schuur?

S&P Global heeft First Republic Bank al gedegradeerd tot junkgebied;

exclusief de voor $ 30 miljard aan sterk afgedwongen spaargelden van

de megabanken, verloor First Republic maar liefst 58% van haar

spaargelden in het eerste kwartaal van dit jaar. Inmiddels vertrekken

vermogensadviseurs en nemen ze miljarden dollars aan activa van

klanten mee naar nieuwe bedrijven.

Sinds wanneer is het een rationele zet geworden voor een federaal

verzekerde bank om zijn goede naam en reputatie te koppelen aan een

imploderende bank? Hier moet duidelijk meer dan de hand zijn dan op

het eerste gezicht blijkt. Het eerste dag wij ons afvroegen: waarom

alleen deze groep van 11 banken?

Voor de goede orde: we hebben het hier dus over de actie op 16 maart

toen 11 banken in totaal $ 30 miljard inlegden en die fondsen op

bizarre wijze als onverzekerde deposito's in de First Republic Bank

plaatsten - die in volledige ontrafelingsmodus was vanwege

obligatieverliezen en - o, de horror! - te veel onverzekerde

spaargelden. Vier banken droegen tweederde van het totale spaargeld

bij, waarbij JPMorgan Chase, Bank of America, Citigroup en Wells Fargo

elk $ 5 miljard bijeenbrachten. Morgan Stanley en Goldman Sachs legden

elk $ 2,5 miljard neer; terwijl BNY Mellon, State Street, PNC Bank,

Truist en U.S. Bank elk $ 1 miljard stortten, samen goed voor het

andere derde deel van de $ 30 miljard.

Volgens de Federal Deposit Insurance Corporation waren er op 31

december 2022 in totaal 4.706 federaal verzekerde commerciële banken

en spaarinstellingen in de VS. De 11 banken die zich toen haastten om

First Republic Bank te "redden", vertegenwoordigen minder dan een

fractie van één procent van het totale aantal banken. Bankieren in de

VS wordt niet bepaald beschouwd als een altruïstische bedrijfstak (waar

wel?). Dus waarom deze griezelige blijk van vrijgevigheid jegens een

concurrent en waarom waren alleen deze 11 banken erbij betrokken?

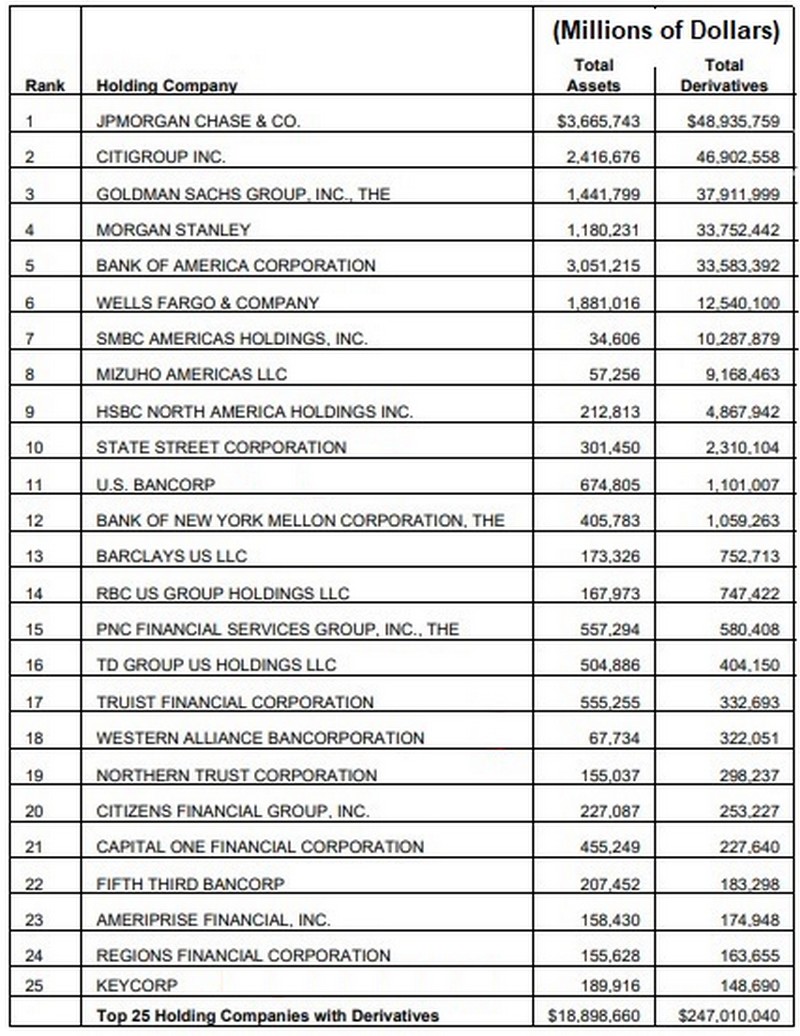

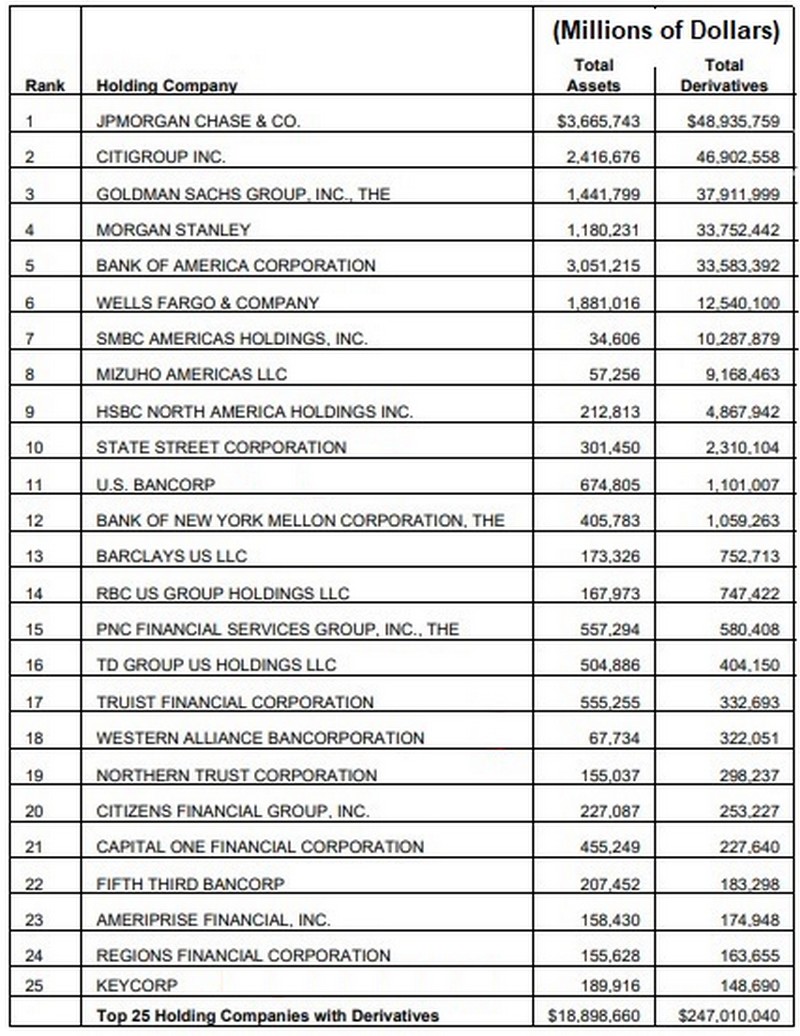

Gisteren kregen we een openbaring. We hebben de meest recente tabel

van het Office of the Comptroller of the Currency gedownload

met de 25 bankholdings die de grootste blootstelling aan derivaten

hebben. U raadt het al: elk van die 11 banken staat op de lijst. (Zie

pagina 19 via deze link.) De

gegevens zijn per 31 december 2022.

Even opmerkelijk is dat de vier banken die de gigantische bedragen van

elk $ 5 miljard hebben bijgestort, 58% controleren van het totale

nominale bedrag van $ 247 biljoen (nominaal bedrag) aan derivaten die

door alle 25 banken worden gecontroleerd. Zoals u weet is een biljoen

duizend miljard, dus het gaat hier om $ 247.000.000.000.000. En alsof

dat nog niet genoeg is om je bloeddruk door het dak te laten gaan is

voor veel van deze banken het dollarbedrag aan derivaten exponentieel

hoger dan de totale activa van de bankholding. SMBC Americas Holdings,

Inc. heeft bijvoorbeeld $ 34,6 miljard aan activa en $ 10,3

biljoen aan derivaten. (Je verzint dit niet.)

Het viel ons ook op dat de kredietwaardigheid van drie van de 25

banken op deze lijst werd beïnvloed door de grote actie van Moody's op

21 april, toen het de kredietwaardigheid van 11 banken op die datum

verlaagde en die van vijf andere op negatieve wacht zette. (Zie

onderstaande grafiek.)

Laten we dus wat verder terugkijken op wat er gaande was op het gebied

van kredietbeoordelingen gedurende de twee dagen net voorafgaand aan

die vertoning van $ 30 miljard aan goodwill jegens First Republic

Bank. Op maandag 13 maart verlaagde Moody's de vooruitzichten voor het

hele Amerikaanse banksysteem van stabiel naar negatief. Op diezelfde

datum verloor een bank die banden heeft met crypto-klanten,

Metropolitan Commercial Bank, 44% van zijn marktwaarde en verloor een

regionale bank in Californië, Western Alliance Bancorp, 47% van zijn

marktwaarde. Op woensdagochtend 15 maart waren de Dow-futures net na

8.00 uur lokale tijd in New York met meer dan 600 punten gedaald; de

handel in grote banken in Europa was tijdelijk stopgezet na sterke

verkopen; en de aandelenkoers van Credit Suisse, met diepe connecties

met de megabanken op Wall Street, was in New York gezakt tot minder

dan 2 dollar. Op dezelfde dag had de Wall Street Journal deze

sub-headline boven een artikel staan: "JPMorgan, Bank of America,

Citigroup en Wells Fargo hebben de afgelopen week ongeveer $ 91

miljard aan marktwaarde verloren", wat aangeeft dat de besmetting zich

had verspreid naar de grootste banken.

Om het samen te vatten: de acties van die grote derivatenbanken op 16

maart hadden misschien veel meer te maken met gevechten over het

potentieel voor deze besmetting (om zich te concentreren op de grote

derivaten tegenpartijbanken) dan met een warm en vaag gevoel jegens

First Republic Bank. Zij hebben dus volgens ons 30 miljard dollar

gestort om First Republic te "redden", maar feitelijk hebben zij

geprobeerd hun eigen blootstelling aan derivaten ter waarde van 247

biljoen dollar te redden.

De ineenstorting van First Republic Bank dient als een duidelijke

herinnering aan het belang van het handhaven van financiële

stabiliteit en verantwoorde kredietpraktijken in de bankensector. De

agressieve expansie en risicovolle kredietpraktijken van deze bank

leidden tot een verlies van spaargelden en een aanzienlijke daling van

de aandelenkoers, wat een rimpeleffect had op de bredere wereldwijde

bankensector. Het is zeker niet het eerste, maar beslist ook niet het

laatste incident.

Tot slot: The Wall Street Journal publiceerde een kleine week geleden

een artikel waarin de

vergoeding van de oprichter van First Republic Bank en de betalingen

aan zijn familieleden in de afgelopen jaren worden beschreven. Het is

niet ongebruikelijk dat artikelen in de media kritisch berichten over

bedrijven die in het nieuws zijn, zoals First Republic de afgelopen

twee weken heeft gedaan. Artikelen van dit type herinneren ons eraan

dat het Amerikaanse bedrijfsleven vol zit met gevallen van

buitensporige vergoedingen en twijfelachtige transacties tussen

verbonden partijen.

Zoals het artikel opmerkt, heeft First Republic zaken met betrekking

tot compensatie en transacties met verbonden partijen bekendgemaakt in

haar laatste volmachtverklaring. Niets van deze informatie zou in de

verste verte verrassend moeten zijn voor aandeelhouders,

toezichthouders of iemand anders die de moeite neemt om

volmachtverklaringen te lezen. Serieuze investeerders zouden altijd

volmachtverklaringen moeten lezen, maar niet alle zijn zo kort en ter

zake als die van (bijvoorbeeld) Berkshire's Hathaway. Er is geen

excuus om de verklaring van negentien pagina's van Berkshire niet te

lezen, wat in een half uur kan worden voltooid. Hoewel alle details

die de Wall Street Journal meldde in feite zijn opgenomen in de

verklaring van First Republic worden beleggers geconfronteerd met een

document van 145 pagina's vol met aanvullende informatie die niet

nodig of nuttig is voor een evaluatie van de prestaties van het

management.

We dachten dat het interessant zou zijn om kort door die verklaring

van First Republic heen te lopen om te illustreren hoe opvallende

feiten vaak begraven liggen in een zee van woordenstroom, waarvan een

groot deel niet ter zake doet als het gaat om het evalueren van

management. Hopelijk is dit nuttig voor lezers die misschien niet

bekend zijn met waar ze naar moeten zoeken in een verklaringen van

beursgenoteerde ondernemingen.

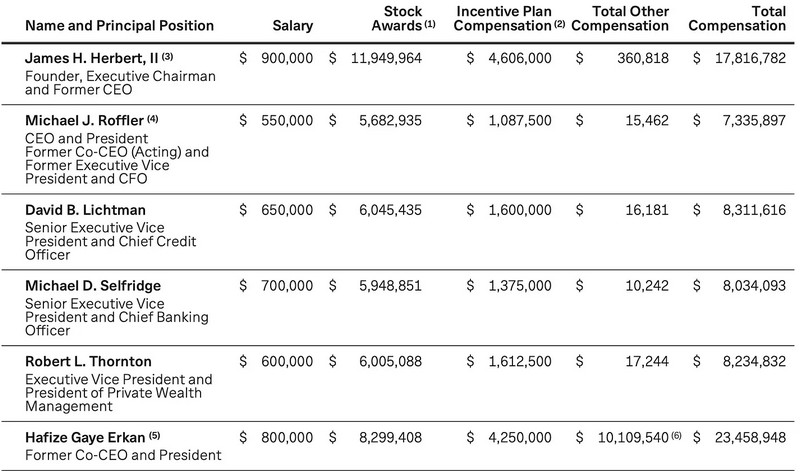

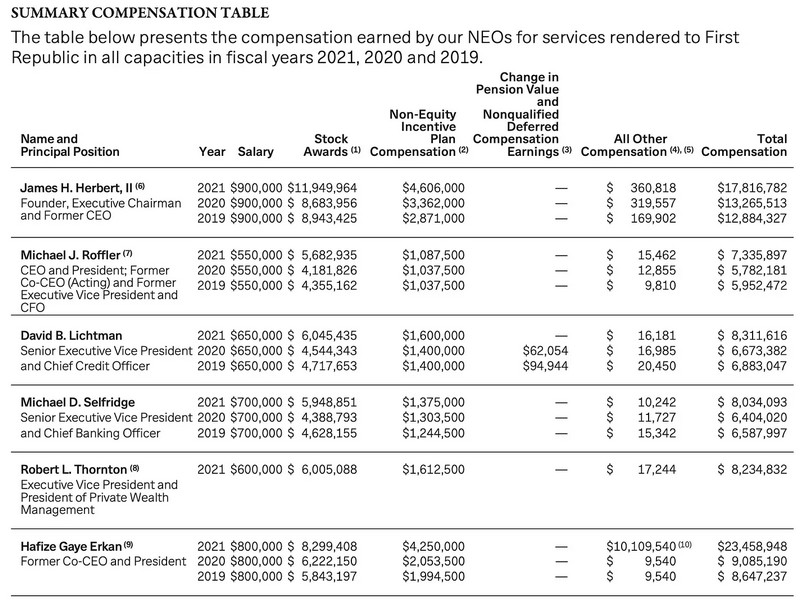

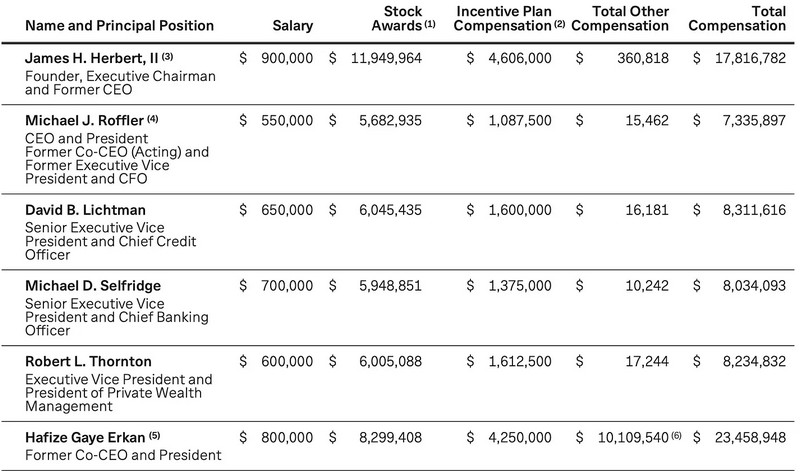

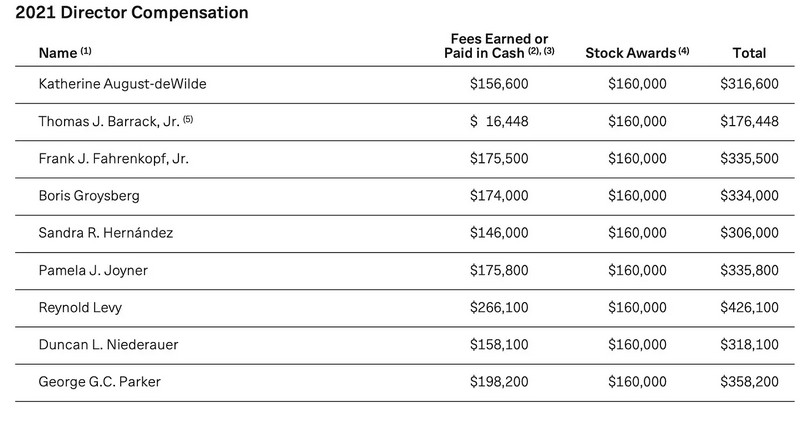

Informatie over de beloning van bestuurders staat in samengevatte vorm

op pagina 12 van de volmachtverklaring en is de bron van het Wall

Street Journal-artikel over de totale vergoeding van James H. Herbert

van $ 17,8 miljoen in 2021. Naast James Herbert bevat de

volmachtverklaring informatie over de totale vergoeding van andere

kaderleden. De tabel van het bedrijf wordt hieronder weergegeven:

De vergoeding van voormalig co-CEO en president Hafize Gaye Erkan

omvatte een ontslagvergoeding van $ 10,1 miljoen na haar ontslag. Het

salaris van Herbert wordt op de volgende pagina verantwoord door op te

merken dat zijn totale beloningspercentiel ten opzichte van een "volmachtbankreferentiegroep"

op het 79e percentiel lag vergeleken met de positie van First Republic

Bank in het 93e percentiel in termen van groei van tastbare boekwaarde

per aandeel tegen de peergroep. Interessant is dat, zoals vermeld op

pagina 78, de uit veertien leden bestaande bankreferentiegroep

Signature Bank en SVB Financial Group, de moedermaatschappij van

Silicon Valley Bank, omvat.

Er volgen verschillende pagina's die het diversiteitsbeleid van het

bedrijf beschrijven, met als hoogtepunt een indeling van bestuurders

naar geslacht en etniciteit, die beide eigenschappen vertegenwoordigen

die niet relevant zijn als het gaat om het evalueren van de

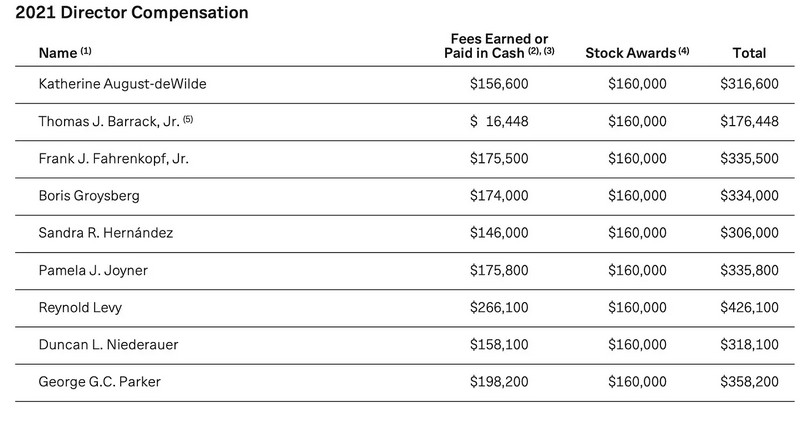

competentie en prestaties van het management. Ten slotte krijgen we op

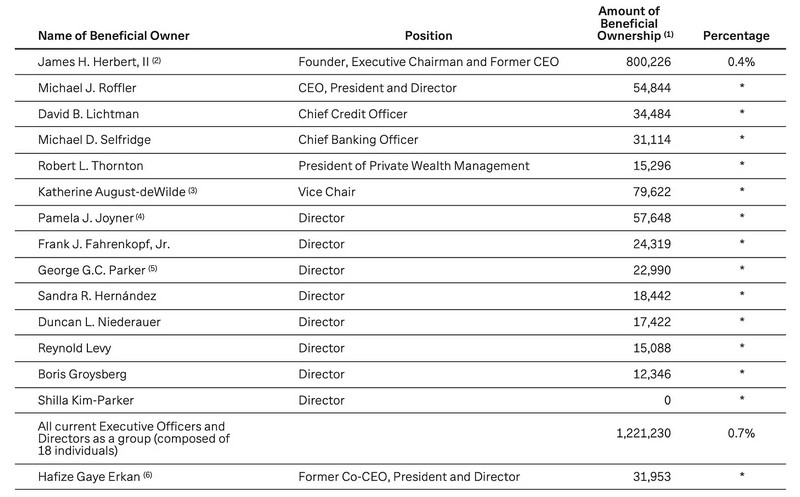

pagina 33 de bestuurdersbeloning voor 2021 te zien:

Op pagina 37 krijgen we een gedeelte te zien over "transacties met

verbonden personen", de bron van de Wall Street Journal's informatie

over financiële transacties tussen de bank en de zoon en zwager van

James Herbert. James P. Healy, de zwager van Herbert, wordt genoemd

als de oprichter en enige eigenaar van een bedrijf genaamd Capra Ibex

Advisors. Het bedrijf van Healy adviseert First Republic "over zaken

die verband houden met de beleggingsportefeuille van de bank,

risicobeheer, rentevoeten en economische vooruitzichten en andere

financiële zaken op grond van een adviesovereenkomst die ingaat op 7

september 2010, zoals gewijzigd." De gevolmachtigde stelt dat de

adviesovereenkomst tot stand is gekomen "op arm's length" door "het

management van de bank, waar de heer Herbert niet bij was". De bank

betaalde Capra Ibex $ 2,3 miljoen voor geleverde diensten in 2021.

De zoon van Herbert "is een werknemer van First Republic die zich

voornamelijk bezighoudt met het leiden van onze Eagle Lending-activiteiten

als Senior Vice President." Hij kwam in 2017 bij het bedrijf en

verdiende in 2021 een vergoeding van $ 3,5 miljoen, bestaande uit "basissalaris,

jaarlijkse bonussen in contanten en langetermijnprikkels in de vorm

van op prestaties gebaseerde RSU's."

Bij een andere transactie met verbonden partijen is de echtgenote van

David B. Lichtman, executive vice-president en Chief Credit Officer

betrokken. De echtgenote van Lichtman ontving in 2021 een totale

vergoeding van $ 8,6 miljoen. Bovendien is de zoon van Lichtman een

niet-uitvoerende werknemer van de bank en ontving hij een vergoeding

van $ 323.000. In de volmacht staat dat Lichtman niet betrokken was

bij het vaststellen van een vergoeding voor zijn echtgenote of zoon.

De echtgenote van Lichtman is sinds 1987 bij First Republic, daterend

van vóór haar huwelijk met Lichtman.

Men zou redelijkerwijs kunnen vragen of het aannemelijk is dat de

invloed van Herbert geen overweging was bij het aannemen van het

bedrijf van zijn zwager of het in dienst nemen van zijn zoon.

Technisch gezien zal het ongetwijfeld waar zijn dat Herbert het loon

van zijn zoon niet heeft bepaald of persoonlijk heeft onderhandeld

over de voorwaarden van de overeenkomst met het bedrijf van zijn

zwager, maar het is duidelijk dat de invloed van Herbert een

zwaarwegende factor zou zijn in het besluitvormingsproces van degene

die verantwoordelijk was voor het financiële aspect van die regelingen.

Herbert heeft tenslotte de bank opgericht, fungeert als voorzitter en

is uiteindelijk de baas van degene die daadwerkelijk met zijn zoon en

zwager over hun compensatie heeft onderhandeld.

Deze openbaarmakingen van verbonden partijen vormen op zichzelf geen

bewijs van misdrijf. Het is mogelijk dat alle verbonden partijen goed

werk leveren voor de bank en dat ze allemaal de betalingen verdienen

die zijn gedaan. De aanwezigheid van dergelijke relaties in combinatie

met hoge beloningen suggereert echter dat aandeelhouders nadere

informatie zouden moeten inwinnen bij de raad van bestuur. Het feit

dat deze relaties begraven liggen in de verklaring die waarschijnlijk

maar weinig aandeelhouders zullen lezen, wekt geen vertrouwen.

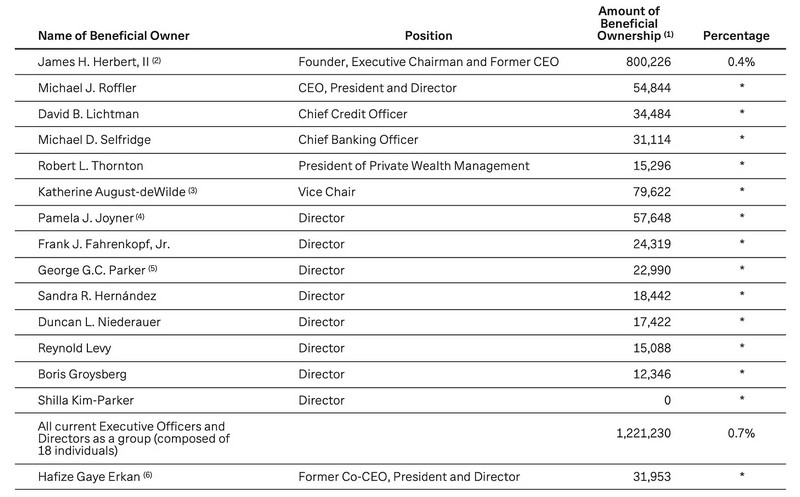

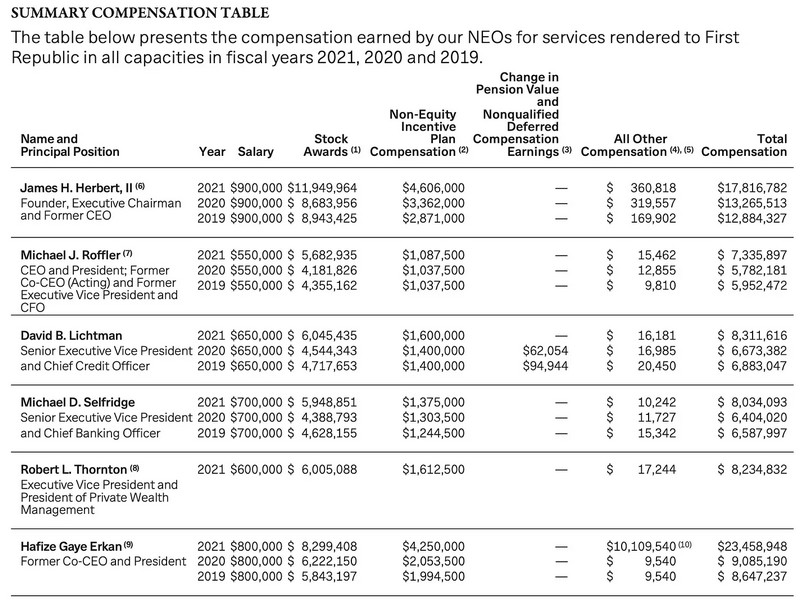

Het is interessant om op te merken dat het gedeelte van het bedrijf

over "Milieu- en sociale verantwoordelijkheid" vóór het gedeelte over

"Share Ownership" verschijnt, wat misschien onbedoeld aangeeft waar de

bank haar prioriteiten legt. Op pagina 51 krijgen we het economische

eigendom te zien van de leidinggevende functionarissen en directeuren

van de bank, die in totaal slechts 0,7% van de uitstaande aandelen

controleren, waarbij de meerderheid van dat bedrag wordt gecontroleerd

door de oprichter van de bank.

Na vele pagina's waarin het zeer gecompliceerde beloningsbeleid van

het bedrijf wordt beschreven, krijgen we over de afgelopen drie jaar

de compensatie voor de leidinggevende functionarissen van de bank te

zien, waaruit blijkt dat genereuze beloningen eerder de norm dan de

uitzondering zijn geweest:

Met het voorbehoud dat we geen experts zijn als het om deze bank gaat

en geen commentaar geven op de ethiek of intenties van het management,

lijkt het ons vrij duidelijk dat het bedrijf zijn leidinggevenden en

directeuren meer dan royaal heeft betaald. Het lijkt ook duidelijk dat

er grote transacties met verbonden partijen hebben plaatsgevonden die

geen geheim hadden mogen zijn voor degenen die de moeite hebben

genomen om volmachtverklaringen te lezen. Geen enkele investeerder in

First Republic zou verrast moeten zijn door het Wall Street Journal-artikel.

Alle informatie werd bekendgemaakt in de volmachtverklaring. Die

verklaringen zijn vaak onnodig lang en gecompliceerd en een deel

hiervan kan opzettelijk zijn. Het is gemakkelijk om een verklaring te

lezen die zo kort is als die van Berkshire Hathaway, maar het is een

andere zaak om door een zee van woorden te waden om de belangrijkste

passages in een verklaring van meer dan honderd pagina's te

lokaliseren. Maar hoe ingewikkeld een volmachtverklaring ook is, het

is de eigen verantwoordelijkheid van beleggers om te begrijpen wat erin

staat.

[Alle links, bronnen, documenten en meer informatie uitsluitend voor abonnee's]

[Alle links, bronnen, documenten en meer informatie uitsluitend voor abonnee's]

[1 mei 2023]

Afdrukken

Doorsturen

Als we ratings mogen weggeven dan krijgt First Republic Bank een A+

(de hoogste notering) voor arrogantie en een F (de laagste) voor haar

vermogen om de spaargelden van haar klanten vast te houden, ondanks al

dat onophoudelijke gepraat van de Bank over hoe loyaal ze zijn.

De A+ voor arrogantie krijgen ze voor de weigering van de bank om ook

maar één vraag van verslaggevers of bankanalisten te beantwoorden

tijdens conference call van de eerste kwartaalcijfers. De telefonische

meeting begon om 16.30 uur (lokale tijd) en duurde ongeveer 12 minuten.

Het was huilen met de pet op.

Als we ratings mogen weggeven dan krijgt First Republic Bank een A+

(de hoogste notering) voor arrogantie en een F (de laagste) voor haar

vermogen om de spaargelden van haar klanten vast te houden, ondanks al

dat onophoudelijke gepraat van de Bank over hoe loyaal ze zijn.

De A+ voor arrogantie krijgen ze voor de weigering van de bank om ook

maar één vraag van verslaggevers of bankanalisten te beantwoorden

tijdens conference call van de eerste kwartaalcijfers. De telefonische

meeting begon om 16.30 uur (lokale tijd) en duurde ongeveer 12 minuten.

Het was huilen met de pet op.