In eerdere artikelen hebben we het gehad over het feit dat de vijf megabanken op Wall Street het lot van het hele financiële systeem van de Verenigde Staten in handen, vaak smerige handen, hebben. De handelsacties van gisteren lieten duidelijk de lelijke connecties zien tussen die banken en hun tegenpartijen in de verzekeringssector. En hoewel hun toezichthouder, de Securities and Exchange Commission, de banken toestaat hun eigen aandelen in het duister te verhandelen in hun eigen interne Dark Pools, heeft iemand gisteren duidelijk meer in de melk te brokkelen gehad.

Overigens vinden we het vreemd dat veel beleggingssites zo goed als

geen aandacht schenken aan de handel in die

Dark Pools, gezien de

enorme risico's die dat met zich meebrengt. Vandaar dat wij dat dan

maar regelmatig doen.

De Dow Jones Index verloor gisteren maar liefst 800 punten of 3,05%,

maar elk van de vijf megabanken van Wall Street overtrof de verliezen

van de Dow op een procentuele basis. Dat is geen goed teken, vooral

sinds het Congres het lot van het land in zulke gevaarlijke handen

heeft gelaten - en dan ook nog met de wetenschap dat diezelfde banken

de grootste financiële crash in 2008 hebben veroorzaakt sinds de Grote

Depressie.

Citigroup, de bank die in 2008 de grootste bailout van de overheid in

de geschiedenis van de VS ontving, inclusief een geheime $ 2,5 biljoen

($ 2500 miljard) aan leningen (tegen bijna nul procent rente) van de

Federal Reserve, leidde gisteren de verliezen bij de megabanken van

Wall Street met een daling van 5,28%. Bank of America volgde met een

verlies van 4,69%. Goldman Sachs verloor 4,19% met JPMorgan Chase op

de hielen met een daling van 4,15%.

In tegenstelling tot de Dow en zijn vier bankgenoten die hun verliezen

voortzetten tot het laatste uur van de handel, steeg de koers van het

aandeel van Morgan Stanley op mysterieuze wijze vanaf 14.42 uur,

lokale tijd. Op een niet-typische manier had Morgan Stanley de beste

prestatie onder de Big Five Wall Street-banken, met een verlies van

3,34%.

Morgan Stanley bezit drie afzonderlijke Dark Pools. Een bankholding,

zoals Morgan Stanley en de andere vier banken, die een federaal

verzekerde deposito-bank, tientallen biljoenen dollars aan

niet-transparante derivaten mag bezitten, en deze ook samen met de

aandelen van haar collega-banken verhandelt in een Dark Pool is een

klap in het gezicht van de Amerikaanse belastingbetalers, die in 2008

een pistool tegen hun hoofd hebben gekregen om dezelfde banken te

redden. Maar tegelijkertijd drie Dark Pools mogen bezitten, laat zien

hoe ver verwijderd van een eerlijk financieel systeem dat in de VS is

geworden.

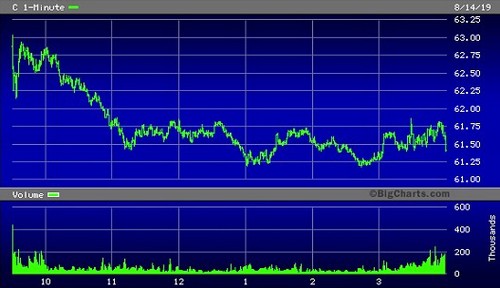

De aandelengrafiek van Citigroup laat zien waarom de banken zichzelf

gisteren niet konden redden. Als we kijken naar het volume in de grafiek van Citigroup, dan blijkt dat hedgefondsen of andere grote

geldspelers zeer actief waren in het eerste halfuur van de handel, van

9:30 tot 10:00 uur, en vervolgens hun kruit drooghielden tot het

laatste half uur van handel, vanaf 15:30 uur tot 16.00 uur.

Volgens gegevens van Bloomberg is het gemiddelde dagelijkse

handelsvolume van Citigroup over de afgelopen 30 dagen 13.973.364 en

is het gisteren meer dan verdubbeld tot 29.370.676.

Twee andere aandelen worden nu vrijwel samen met de megabanken van

Wall Street verhandeld op handelsdagen met grote verliezen. Deze

bedrijven zijn Prudential Financial en Lincoln National - beide zijn

verzekeringsmaatschappijen met een aanzienlijke

tegenpartij-blootstelling aan de risicovolle derivaten van Wall

Street-banken. Prudential Financial verloor 3,80% terwijl Lincoln

National gisteren 4,74% kwijtraakte.

Maar de echt verontrustende gebeurtenis vond gisteren plaats met de

aandelen van de gigantische verzekeraar, AIG. Inderdaad, dat is

dezelfde AIG die in 2008 door de federale overheid moest worden

overgenomen, met een bailout-plan dat uiteindelijk $ 185 miljard

kostte. Minstens de helft van dat geld werd via de achterdeur van AIG

naar de Wall Street-banken en hun wereldwijde tegenpartijen geleid die

derivatenovereenkomsten en effectenleningen hadden afgesloten die

nooit goed door AIG waren onderpand.

De aandelenkoers van AIG zakte gisteren 4,86%.

En wat te denken van het ongewenste nieuws over de stijgende vragen

ten aanzien van marktintegriteit van Harry Markopolos, de forensische

financiële expert die jarenlang de deur bij de SEC plat liep om te

vertellen dat Bernie Madoff een Ponzi-scheme leidde - en zoals bekend

negeerde de SEC zijn waarschuwingen.

Het rapport van vandaag

van Markopolos noemt het iconische bedrijf General Electric een "grotere

fraude dan Enron".

General Electric was 111 jaar onafgebroken onderdeel van de al even

iconische Dow Jones Industrial Average index, totdat het in juni vorig

jaar zonder pardon uit de index werd gegooid. Het niet-industriële

bedrijf Walgreens verving GE.

Het rapport van Markopolos zal ook vragen oproepen over het falen van

de SEC om bedrijven te dwingen te wisselen van accountants en over de

andere bedrijven die door KPMG worden gecontroleerd. Het

accountantskantoor is 109 jaar GE's auditor geweest.